毎月月中頃を目安に全資産の状況を確認しています。

9月のFRBの利上げ発表から大幅に下げた米国株でしたが、さて今月はどうなってでしょうか?

結果として今月は55百万円をキープして前月差▼0.5%ダウン、ほぼ変わらずといったところです。これはずっと続いていることですが、円安の影響で米国株が下がっても円資産には皮肉なことに+に働いて株価の下落分を相殺してしまっています。

減らない心理面は良いとしても、ドルが上がると米国株の調達コストも跳ね上がります。110円で1株買えた株価が、今は1株150円で36%と割増です。

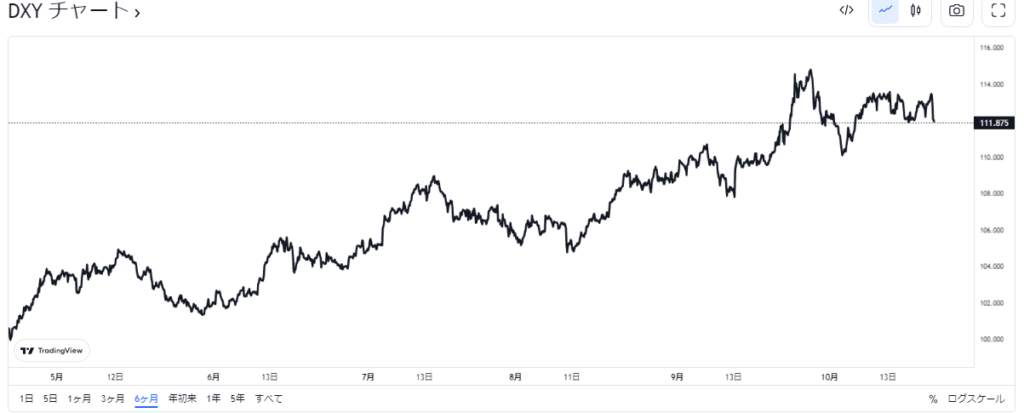

強すぎるドル

今はとにかく強いドルが利上げ開始から上昇が止まらない状況です。ドルインデックスは世界の通貨から相対的に上下を図るものですが、上昇が止まらないとすると世界の通貨がドルに対して弱いということで、利上げを順調に加速しているドルが一番評価されていることになります。

ドル高は利回りの上昇と相関関係であり、利回りが上がるとバリエーションの高い株価が売られ、株価の上昇を抑えられる状況が続いています。

ただ直近は利上げペースの鈍化を示唆されるような報道や、円介入などでやや抑えられる傾向にあります。ドル高がフラットになってくれば株価にポジティブに働きますし、ドル高で苦しむ米国以外の諸外国の株価も株高が期待できます。今後注視してく必要があります。

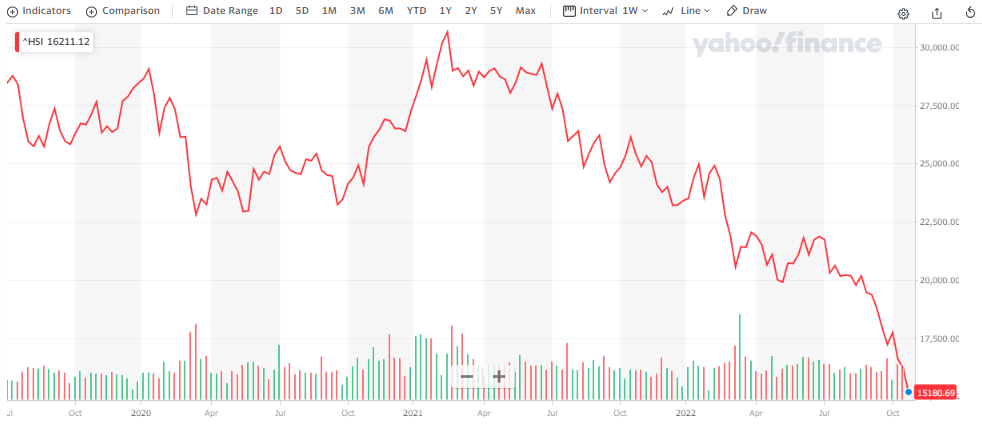

暴落する中国株

ブログを書いている最中でしたが、独裁色が強くでた党大会を終えた中国では翌日中国株・香港株は大暴落を引き起こしました。香港ハンセン指数は直近の高値から50%もダウンと成り果ててます。

経済成長が鈍化し、景気策も特になく、一党独裁が示す状況は失望売りしかありません。売られている要因は海外投資家の影響も大きいと思われます。

私も一部PFで国別アセットとして香港株を持っているのですが非常に悩んでいます。紙切れになる確率は非常に低いと思いますが、パフォーマンスが気になります。いずれ底を迎えて反転しても従来ぐらいまで戻るかどうかですが、まずは経済成長率は従来のような高値に戻りませんので中国株のパフォーマンスが従来の力はないと断言できます。

今のこの辺りを低迷しだすかどうか見極めをしていかないといけません。強い上がりがなくても、配当株は割安で購入することもできるのも事実です。ただし上記の地政学リスクが高い状況です。マクロ経済だけなく、追加のリスクがあるなら無理に投資する必要もないのです。

これからの注目はFRBの利上げペースです。特に12月の利上げ幅(0.75or0.5)で株価に与える影響は大きくなります。まずは今は大手企業の決算状況での動向、11月FRBでの利上げペースでのコメント(強気か、緩めるのか)、それから中間選挙でのラリーと年末に向けてはやや改善が期待できます。

しかしながら実経済はリセッションに向かっていますので、見通しとしては、まずは株高→その後景気後退の下落と上下すると思われます。タイミングは分かりませんが、一度の株高では安心感は持たない方がよいでしょう。

コメントを残す