ああ、早く仕事辞めてぇ

ずいぶんと放置してました。誰も見ていませんけど時間がとれましたので現状をお知らせします。

現状維持

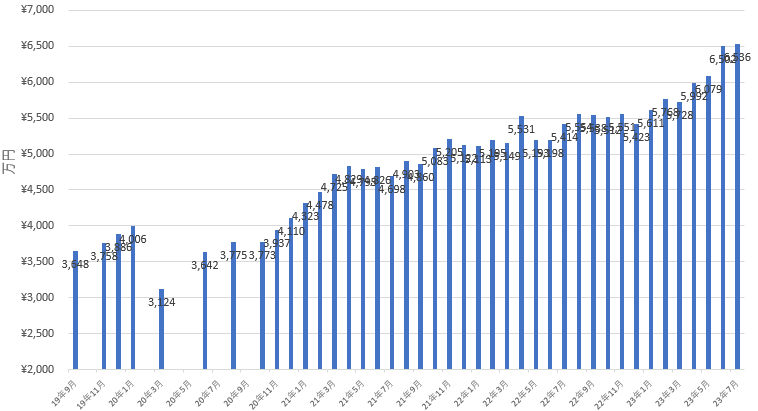

結果的には資産は先月からは維持されました。これは幸いです。6月の日本株大暴騰から7月はやや落ち着き、月末には調整が入ってきましたが、私の資産はなんとか持ちこたえた様です。

要因はなかなか判断難しですが、下げ要因は日本株の停滞、ビットコインの停滞ですが、米国株はNASDAQが調整局面であってもダウが飛躍、S&Pは結果的にやや増といったところでしょうか。

新興国

もう少し細かくいうと、中国は経済刺激策が期待されていますが、相変わらず株式はやっぱり勢いがない感じ。その一方、インド株、ベトナム株は飛躍してきました。インドは投信、ベトナムは株式を少しばかり持っていますが、やや上昇寄与してくれたと思います。

コモディティ

株式以外に保有しておきたいのが、金や銀などの現物や原油のコモディティ系です。金は上昇基調を期待していましたが、5月以降軟調続きですね。これは残念ですが円安が進んでいますので円ベースでは上昇している感じです。現物買いは高くなりましたね。

気にしているのが原油です。22年のインフレ要因の一つが原油価格でしたが、後半にはリセッション懸念で相場は下落していき、インフレの鈍化に寄与ましたが、OPECの減産や再び経済活性化、需要の拡大など相場は上がってきています。

原油が上がってしまうと、またインフレ圧が高まります。利上げ継続はNASDAQ銘柄の株式には逆風です。

その一方で原油のコモディティ銘柄はチャンスと思いますが、今でもだいぶ上昇してきてます。今後も原油相場で乱高下するので下落した時に少しづつ買い増しするのが良いですね。キャピタルゲインを狙うのはやや強欲ですが、原油価格の上昇は収益に貢献しますので、配当狙いは期待できると思います。

予想外の債券相場

直近ビックリしたのが債券相場です。フィッチの米国債の格下げが市場に大きな影響を与えました。債券の格下げがなぜか結果的に日本株が大幅下落しました。米国市場は決算時期と重なりあまり変わらず、やや軟調でした。

債券市場はやはり反応して、長期債が大幅に利回りが上昇(債券が売られる)し、レバレッジの3倍ブル、TMFは大幅下落し少し話題になりました。

米国債のレーティングが少し変わっただけで何か大きく変わるか、というとそうでもないと判断できますが、長期債行き先が気になります。このまま下がり続けると、長期金利の上昇はローン金利に影響しますので結果的に経済に影響します。

債券の買い場でもありますが下落が止まるかどうか判断は難しいです。ただ利回りはかなり高くなってきましたので投資妙味はあります。

(利回りを追うだけなら短期債で十分ですがね)

配当を増やす方向に力を入れていますが、難しい相場になりました。夏枯れするか、現状維持、再び上昇していくか難しいです。

またインフレ圧が高まってるので、原油物、債券が今のところ候補ですかね。または投資は9月ぐらいまで待ちとしたいところです。

調整局面

これから世界的に調整局面は大いに可能性があります。米国市場は21年の最高値まで迫ってきました。企業決算は良好でしたが、以前のような収益率は出せていません。株価が高すぎる状況でここから上昇は厳しいとも思います。

今は伸びしろが期待できるベトナム、フロンティア市場、インド市場が有力候補ですかね。同じく今は調整局面に入るかもしれませんが、コツコツ積立れば後々米国インデックスをアウトパフォームすることも可能かと思います。

コメントを残す