最近賑わしてる投資での債券。ご存じの方が多いですが、米国が政策金利を上げ、既存の債券が暴落、利回りが投資妙味がでてきています。

債券は発行体が破綻しない限りは元本が償還されるのでリスクは非常に低いです。つまり米国や日本など、国債であれば極めてリスクは低いので、株式の配当率と変わらなければ資産としてはリスクは圧倒的に優位です。

しかしながら、株ではネット取引を経験してる人は多い方と思いますが、債券も簡単に買えるの?と思ってる人もいるかと思います。(ここでは債券ETFは除く)

結論は手続きは全く変わらずで簡単でした(笑)

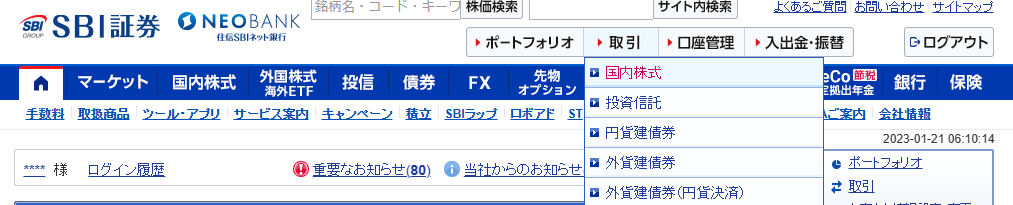

ネット証券で購入できます。しかし数は限られます。大手ではSBI証券が少し多いぐらいです。今回はSBI証券で購入する場面を見ていきましょう。

SBI証券で購入してみる

SBI証券では商品の紹介と取引場所が違うので毎回ややこしいですが、購入できるサイトは

右上ボタン「取引」のところから入ります。

国内株式~から選択するプルダウンメニューが出てくるので今回は「外貨建債券」を選択します。外貨による外国債券です。後述しますが、もちろん円での購入もできます。こちらの円貨建、円貨決済のメニューもありますが、種類は少ないです。

「新発債」~と下ボタンがでてきます。新発債は販売種類が少ないです。大抵は既発債が選ぶ選択になるかと思います。

ようやく購入できる対象が下にでてきます。他の通貨の債券が出てきますが、下に降りて行くと米ドル建債券、米国債などが出てきます。

購入時の確認すること

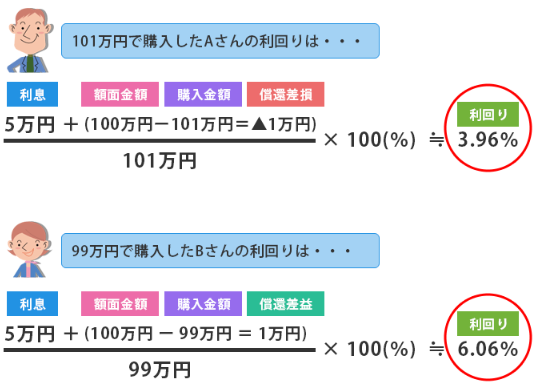

①ここで気付くと思いますが、「利率」、「利回り」があることです。これは債券投資で基礎のところなのでよく理解する必要があります。

債券での仕組みはここでは割愛しますが上図、既発債は新発行時より値段が異なりますので、投資として見るのは「利回り」です。

ほか、「ゼロクーポン」は利息が出ない債券です。つまりは最初から利息分が値引きされた額が発行された債券です。償還時に利息分も含めた額が償還されるので毎年の利息を目的とするなら対象外です。

その他、名称で社名の場合は社債、「トレジャリーボンド」は米国財務省発行の米国債ですが、元々は10年以上の長期債です。

販売単位は社債では1000米ドル以上からと若干高めです。個人的には100米ぐらいからほしいですがね。

②残存年数はその名のとおり、その年数が経過後償還されます。償還日の期日も記載されているので、ここで間違うことはないかと思います。中には20~30年ものもありますが、途中で売却はできます。

③お分かりかと思いますが、売却時は元本の額面とおりや購入時の価格ではありませんのでその時の市場価格になります。

またまた詳細にはここでは語りませんが、この仕組みで債券でキャピタルゲインを狙うことも可能です。今の時期では大いにその上昇を期待している方が多いかと思います。

いざ購入

購入が決まれば、「申し込みはこちら」より目録見書等の確認の画面となり「同意して次」で最終購入画面です。

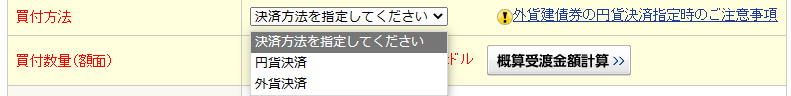

注文画面で中央あたり、買付方法が選べます。所有している米国ドルが使えますので、米国株式で所有している米ドルがそのまま債券購入でも使えます。

もちろん円決済でも可能ですが、確定時のレート変動やスプレッド手数料が気になれば外貨決済が選択肢となります。

決済方法と金額を入力し次の確認画面後、手続きは以上です。ネット証券で簡単に購入できました。

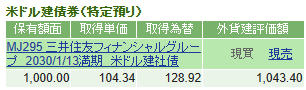

約定日以降、証券メニューの「口座管理」→「口座(外貨建)」で下の方に債券が反映されます。

上図では購入額1000米ドル、元本単価は104.34ドルです(従来100のものを104.34で購入している)。外貨建評価額は購入時の元本単価での総額を表示している様で、実際の購入時の支払い額は1000ドルなので、ちょっと違和感はありますね(まだ理解できず・汗)

売却メニューをクリックしてから概算で売却時の単価が表示されますが、あくまで概算なので今後売却時はどのような価格になるか見ていきたいと思います。(値上がりすれば償還を待たずに売却予定です)

コメントを残す